Dôchodkový systém na Slovensku je tvorený 3 piliermi:

1. pilier (tzv. priebežný) – dôchodkové poistenie v sociálnej poisťovni (povinný),

2. pilier (SDS) – starobné dôchodkové sporenie (dobrovoľný),

3. pilier (DDS) – doplnkové dôchodkové sporenie (povinný aj dobrovoľný).

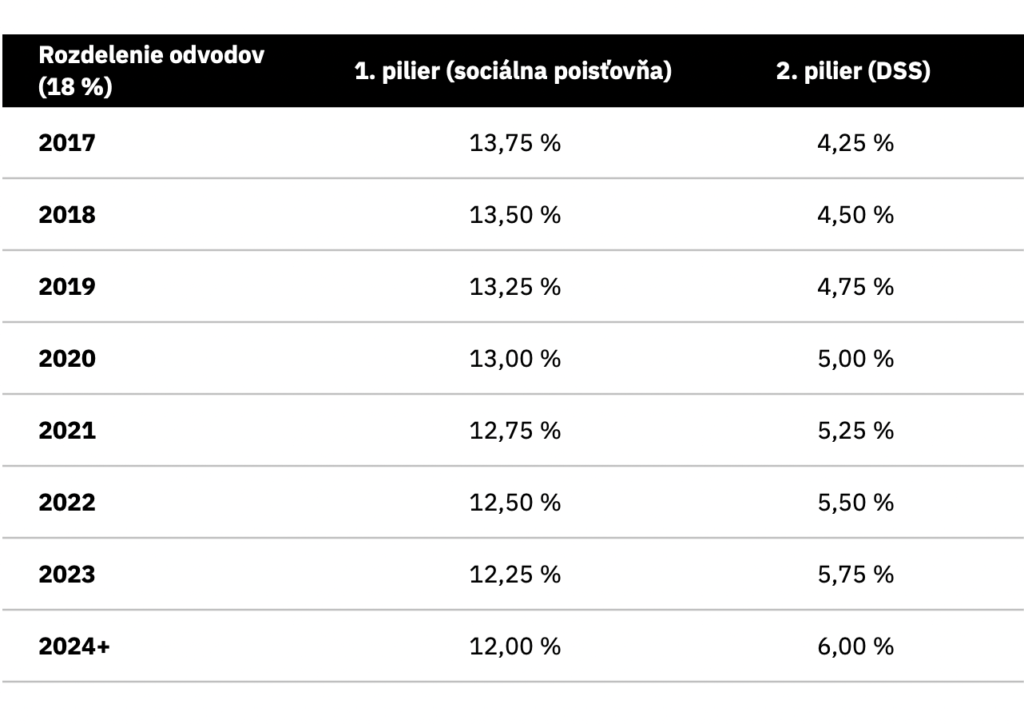

Každý účastník povinného dôchodkového poistenia (1. pilier) sa môže dobrovoľne rozhodnúť pre vstup do 2. piliera, a to najneskôr do dovŕšenia 35 rokov. Po vstupe sa jeho povinné dôchodkové odvody v celkovej výške 18 % rozdelia medzi 1. a 2. pilier podľa aktuálne platného pomeru. Príspevky v druhom pilieri spravujú dôchodkové správcovské spoločnosti (DSS), ktorých je aktuálne päť.

Starobné dôchodkové sporenie pozostáva z 2 fáz:

- sporiaca fáza – príslušná časť odvodov sa pripisuje na osobný dôchodkový účet sporiteľa a investuje sa do ním zvolených fondov,

- výplatná fáza – z nasporenej sumy sa sporiteľovi vypláca starobný alebo predčasný starobný dôchodok, prípadne pozostalostný dôchodok, a to vo forme doživotného alebo dočasného dôchodku, prípadne programového výberu.

V prípade zapojenia sa do 2. piliera bude mať sporiteľ dôchodok z dvoch zdrojov – primerane krátený dôchodok z 1. piliera a dôchodok z 2. piliera, ktorého výška bude závisieť od sumy príspevkov a ich zhodnotenia.

Každá DSS musí spravovať minimálne jeden dlhopisový garantovaný a jeden akciový negarantovaný fond. Ak v garantovanom dôchodkovom fonde v období desiatich po sebe nasledujúcich kalendárnych rokov poklesne hodnota dôchodkovej jednotky, DSS je povinná doplniť hodnotu majetku v dôchodkovom fonde z vlastného majetku. Majetok v dlhopisovom garantovanom dôchodkovom fonde môžu tvoriť len dlhopisové a peňažné investície. V negarantovanom fonde môže byť podiel dlhopisových a peňažných investícií maximálne 80 %. Indexové negarantované fondy môžu mať až 100 % majetku v akciových investíciách.

Poplatky v 2. pilieri

- Odplata za vedenie dôchodkového účtu – maximálne 1 % zo sumy príspevkov sporiteľa.

- Odplata za správu – maximálne 0,3 % z priemernej ročnej čistej hodnoty majetku.

- Odplata za zhodnotenie – nesmie presiahnuť 10 % zo zhodnotenia a určuje sa každý pracovný deň podľa vzorca v zákone, sťahuje sa z hodnoty majetku vo fonde. DSS má právo na odplatu v prípade, ak je hodnota dôchodkovej jednotky vyššia než maximálna hodnota za predchádzajúce 3 roky.

Zmena DSS a fondov

Sporiteľ môže prestúpiť do inej DSS 1× ročne bez poplatku. Ak by od poslednej zmeny DSS neuplynul viac ako rok, zaplatí za vydanie akceptačného listu, ktorý je potrebný na zmenu DSS, poplatok 16 eur v sociálnej poisťovni.

Zároveň môže kedykoľvek bezplatne zmeniť dôchodkový/-é fond/y vo svojej DSS. Najjednoduchšie je to realizovať cez online prístup k svojmu účtu.

Dobrovoľné príspevky

Sporiteľ má možnosť posielať si do 2. piliera príspevky aj nad rámec povinných odvodov, no túto možnosť si musí dohodnúť zmluve o starobnom sporení. Dobrovoľné príspevky sa vedú na účte oddelene od povinných a sporiteľ má možnosť zvoliť zvlášť fondy pre dobrovoľné príspevky. Nevýhodou je, že aj keď ide o dobrovoľné príspevky, sporiteľ k nim bude mať prístup až vo výplatnej fáze v čase poberania dôchodku.

Ku koncu októbra 2021 bolo do 2. piliera zapojených 1 688 605 sporiteľov. V tabuľke je uvedený prehľad DSS podľa počtu sporiteľov a objemu spravovaného majetku.

Výhody účasti v 2. pilieri

- nič ma to nestojí – časť mojich odvodov ide namiesto do sociálnej poisťovne (a teda na dôchodky terajších dôchodcov) na vlastný osobný dôchodkový účet,

- možnosť zhodnotenia prostriedkov – pri výbere správneho fondu v dlhodobom horizonte je možné výrazne zhodnotiť tieto prostriedky a zvýšiť svoj dôchodok,

- možnosť dedenia – počas fázy sporenia sú prostriedky na osobnom účte v prípade úmrtia dedené (čiže nasporená suma je zároveň akoby „životným poistením“ pre prípad úmrtia),

- mám prehľad o príspevkoch a ich zhodnotení na online účtoch a v ročných výpisoch,

- je to spôsob, ako vziať zodpovednosť za svoj dôchodok čiastočne do svojich rúk a nespoliehať sa iba na štát.

Nevýhody účasti v 2. pilieri

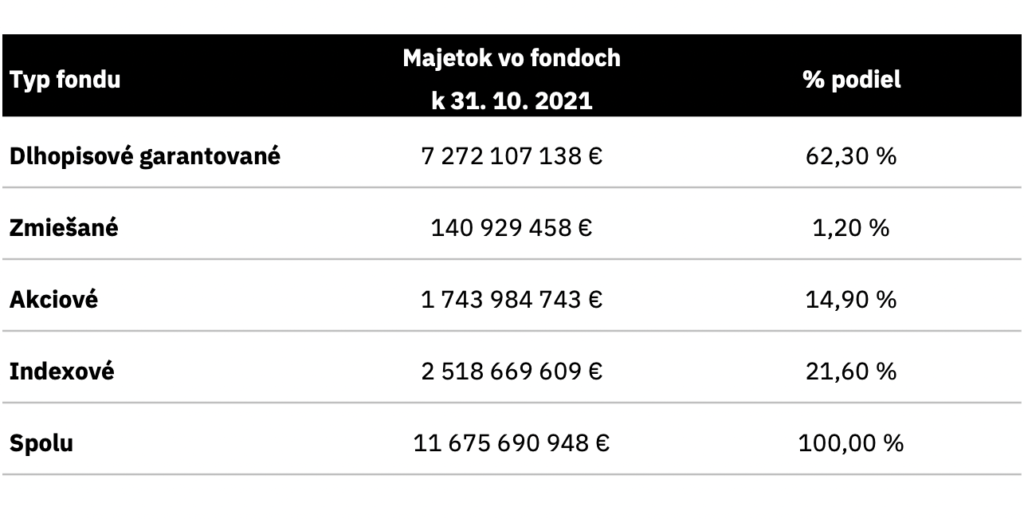

Nevýhody druhého piliera sú najmä pomerne časté legislatívne zmeny, ktoré majú vplyv na jeho fungovanie. Niektoré minulé zmeny výrazne ovplyvnili jeho výhodnosť pre sporiteľov, napríklad zmena pomeru príspevkov v neprospech 2. piliera (pôvodne išlo z odvodov do 2. piliera až 9 z 18 %). Zásahom s výrazne negatívnym vplyvom na výnosy bola v roku 2013 povinnosť presunúť všetkých sporiteľov do garantovaného fondu, ak neprejavili záujem o zotrvanie v negarantovanom. Drvivá väčšina sporiteľov v tom čase listy od DSS odignorovala, a preto sa 2. pilier dostal do stavu, keď v dlhopisových garantovaných fondoch bolo vyše 90 % majetku sporiteľov, a tí sa tak pripravili o značné výnosy. Aj po vyše 8 rokoch od tejto zmeny je garantovaných fondov stále viac ako 62 % majetku sporiteľov (takmer 7,3 miliardy eur), ako je možné vidieť v tabuľke nižšie. Celkový majetok vo fondoch všetkých DSS k 31. 10. 2021 bol 11,67 miliardy eur.

Dôležitosť výberu správneho fondu v 2. pilieri sa dá vysvetliť na príklade nasporenej sumy pri dlhodobom sporení. V prípade garantovaných dlhopisových fondov môžeme počítať s dlhodobým priemerným výnosom okolo 2 %. Priemerný výnos indexových fondov sa na základe historických údajov pohybuje okolo 7 – 9 %.

Príklad: Začiatok sporenia január 2022, hrubá mzda 1 000 eur, predpokladajme, že sa nebude nikdy zvyšovať, a čas investovania 20/30/40 rokov. Priemerný výnos v garantovanom fonde je 2 % a v indexovom 7 %.

Z príkladu je na prvý pohľad jasné, že výber fondu môže znamenať rozdiel v nasporenej hodnote rádovo v desiatkach tisíc eur, a to najmä v dlhodobom horizonte. To je aj dôvod, prečo by sme sa hneď, ako sa prvýkrát zamestnáme, mali zaujímať o 2. pilier a jeho správne nastavenie.

Treba dodať, že nie je vhodné pre každého sporiteľa mať celý alebo väčšinu majetku vo viacerých rizikových akciových a indexových fondoch, keďže tieto fondy majú aj podstatne väčšie výkyvy hodnoty. Najdôležitejším parametrom pre rozhodovanie je najmä to, koľko rokov zostáva do dôchodku. Druhý pilier má zo zákona nastavený automatický presun majetku do dlhopisového garantovaného fondu v deň dosiahnutia 52 rokov, minimálne 10 % majetku sporiteľa musí byť v dlhopisovom fonde a každý rok sa ďalej zvyšuje o 10 %.

Aký fond si vybrať v 2. pilieri:

- vybrať sa dá buď jeden fond, alebo kombinácia dvoch rôznych fondov,

- je možné určiť zvlášť fondy pre aktuálny majetok a zvlášť pre nové príspevky,

- ak ma odchod do dôchodku čaká o 15, 20 a viac rokov, jednoznačne najvhodnejšie sú akciové alebo indexové fondy,

- indexové „pasívne“ fondy kopírujú vybraný index – dlhodobé analýzy ukazujú, že v porovnaní s aktívne riadenými fondmi takéto pasívne fondy dosahujú lepšie výnosy,

- mladý človek, ktorý si len teraz otvára 2. pilier, prípadne ho má krátko a je tam malá nasporená suma, 100 % majetku aj nových príspevkov môže ísť pokojne do indexových fondov,

- pre sporiteľov vo veku cca 35 – 45 rokov sú vhodné akciové alebo indexové fondy, prípadne kombinácia s dlhopisovým fondom, a to najmä v prípade, ak je tam už vyššia nasporená hodnota, sporiteľ má záväzky (úver, deti) a nasporenú sumu vníma ako formu poistenia pre prípad úmrtia,

- pri starších sporiteľoch záleží najmä na tom, koľko rokov sporenia ich ešte čaká, v takomto prípade môže byť najvhodnejšia kombinácia dlhopisového a indexového fondu alebo iba dlhopisový fond, ak je čas odchodu do dôchodku o pár rokov.

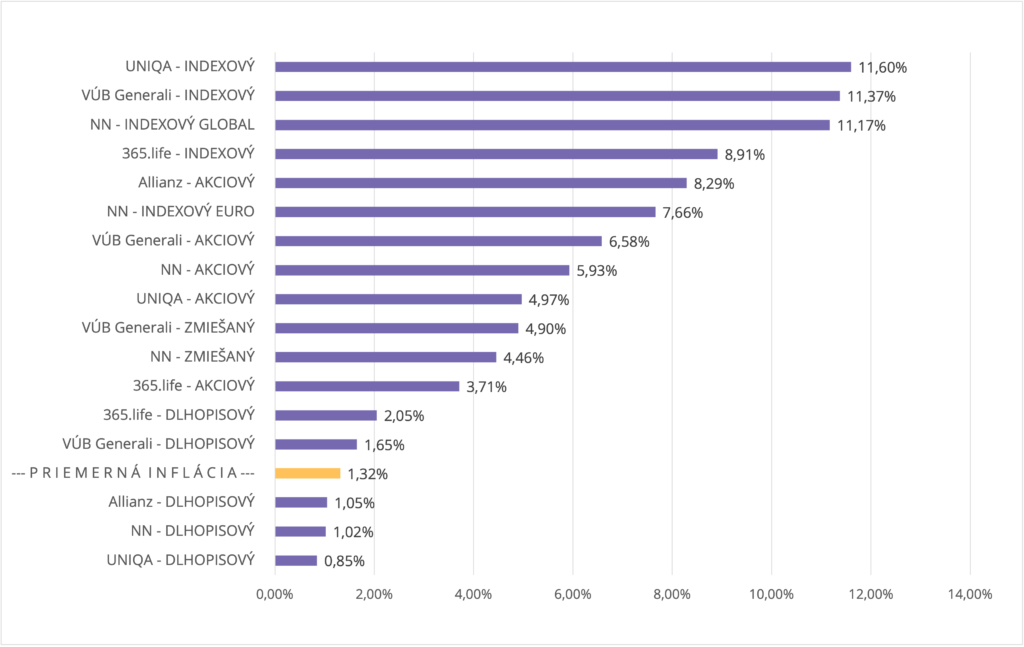

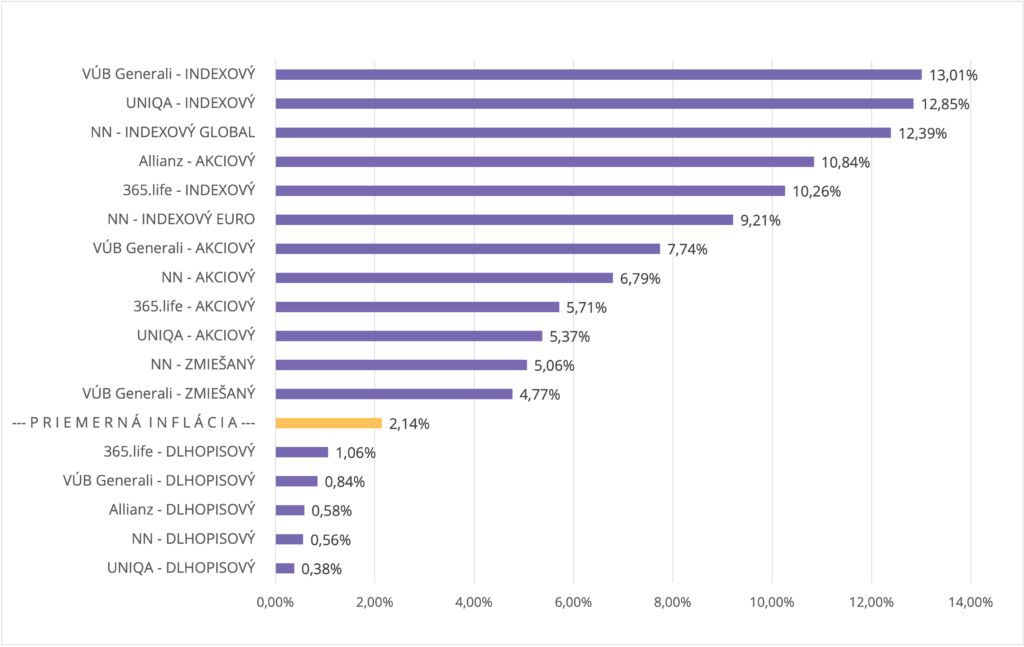

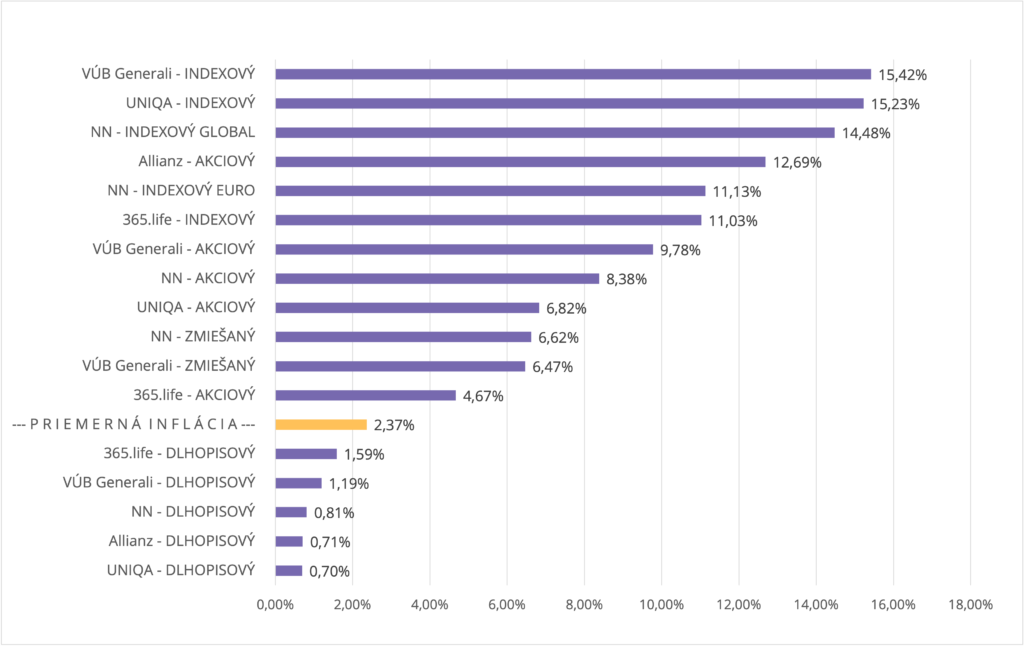

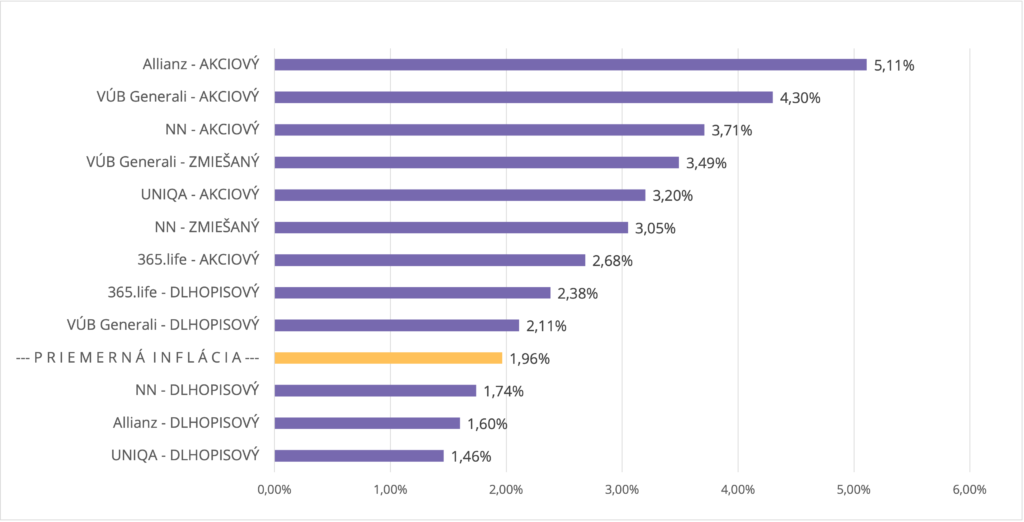

Porovnanie výnosnosti fondov 2. piliera

Nasledujúce grafy zobrazujú porovnanie priemernej ročnej výkonnosti všetkých fondov 2. piliera za obdobie ostatných 9, 5 a 3 rokov a priemernej inflácie za rovnaké obdobie. Keďže indexové fondy vznikli až v roku 2012, nie je možné porovnať všetky fondy v dlhšom období. V štvrtom grafe je porovnanie výkonnosti za obdobie 16 rokov pre tie fondy, ktoré fungujú už od roku 2005. Zo všetkých grafov je zrejmé, že dlhopisové fondy zvyčajne neprinesú výnosnosť ani na úrovni inflácie, a preto sú absolútne nevhodné na dlhodobé sporenie.

Ministerstvo práce a sociálnych vecí chystá ďalšiu novelu zákona o dôchodkovom sporení, ktorej cieľom má byť predovšetkým úprava investičných stratégií v závislosti od veku, uvažuje sa opäť o povinnom vstupe do 2. piliera a o ďalších zmenách. Po schválení finálnej úpravy zákona vás o novinkách budeme informovať na našom blogu.

Zdroj titulného obrázka: Unsplash

Zdroj grafov a tabuliek: vlastné spracovanie

Zdroje: Adss, NBS, GOV, NN, Uniqa, Allianz, 365.life, VÚB Generali, Sociálna poisťovňa, MSCI, Zákon č. 43/2004 Z. z.

Odbornosť, dôvera, precíznosť, čísla a fakty – sú vo financiách najdôležitejšie, a preto riešenia, ktoré pre Vás hľadám, zakladám práve na nich. Na financie sa pozerám ako na celok, ktorého jednotlivé časti do seba zapadajú, preto sa zameriavam na celé portfólio finančných produktov. Verím, že táto profesia sa dá vykonávať čestne a profesionálne, a že sprostredkovaním finančných produktov sa naša spolupráca iba začína. Moji klienti si cenia, že pri stretnutiach nepoužívam žiaden nátlak ani obchodné „finty“, a tiež to, že v pohodovej atmosfére spolu hľadáme riešenia, ktoré by som aj ja sám v klientovej situácii chcel mať.

Napíšte mi správu