Minulý rok spôsobila pandémia viaceré turbulencie na finančnom trhu. V prípade hypotekárneho trhu sme mohli po dlhom čase sledovať stagnáciu úrokových sadzieb, ale ani to sa neodrazilo na apetíte Slovákov financovať si svoje bývanie. Práve v tomto čase celosvetovej pandémie, keď sme dosiahli pravdepodobne dno úrokov pri úveroch, je dôležité sledovať rodinný rozpočet a pozrieť sa na záväzky, ktoré nám z neho mesačne ukrajujú najviac.

Je na to ideálny čas teraz?

Pozrime sa na vývoj úrokových sadzieb za posledných 10 rokov (údaje sú platné k 1. mesiacu daného roka).

Čakať na nižšie sadzby je pravdepodobne zbytočné, najmä keď vezmeme do úvahy fakt, že úrokové sadzby na Slovensku sú pod priemerom eurozóny, kde je priemerná sadzba pri rovnakých fixáciách na úrovni 1,5 %.

Ako prebieha samotný proces refinancovania úverov?

V prvom kroku odporúčame osloviť svoju „materskú“ banku (v ktorej máme hypotéku) a pokúsiť sa o tzv. „reštart hypotéky“, t. j. zmenu podmienok úveru – výšku úrokovej sadzby a výšku splátok bezo zmeny zostatkovej výšky hypotéky. Ak komunikácia s bankou nebude úspešná a ponúknuté sadzby nebudú konkurencieschopné, je možné osloviť iné banky s cieľom prenosu hypotéky.

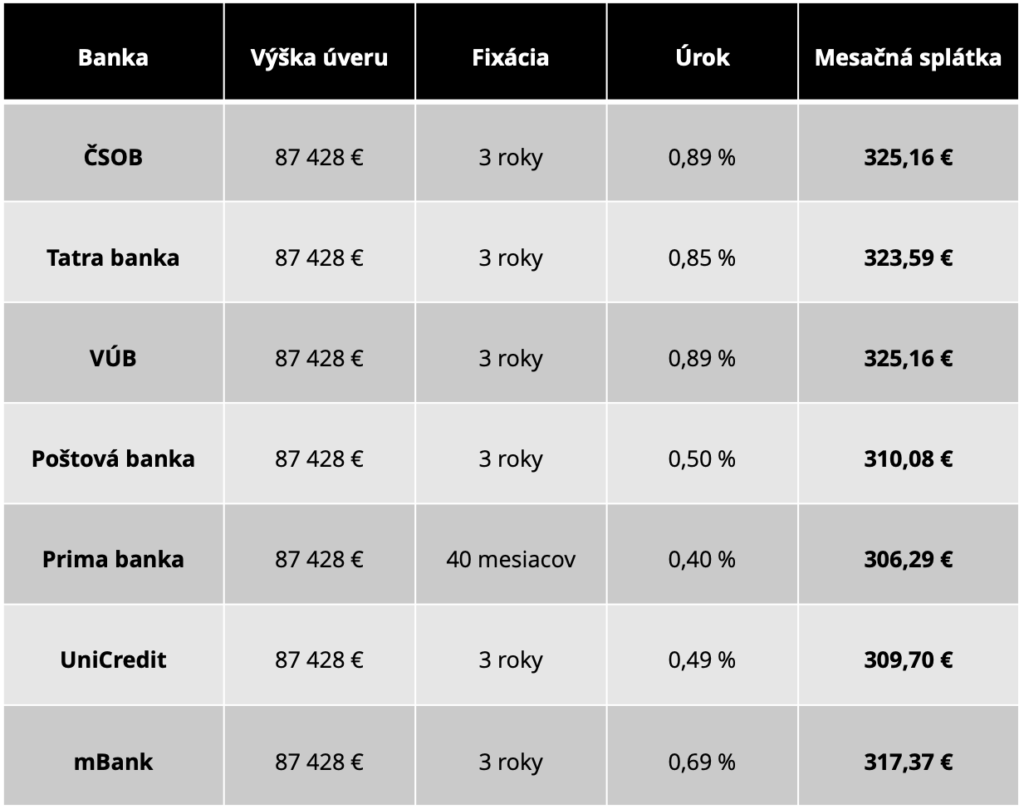

Podstatné je urobiť matematický prepočet výhodnosti prenosu úveru do inej banky. Ukážeme si výpočet na modelovom príklade jedného z mojich klientov:

Pán Ján si vzal s manželkou úver na bývanie v roku 2016 vo výške 100 000€ na 30 rokov s úrokovou sadzbou 2 % p. a. a splátkou 370 € mesačne. Aktuálny zostatok (k marcu 2021) je 87 428 € a zostatkový čas splácania úveru predstavuje 25 rokov.

Na základe nášho prepočtu (tabuľka č. 1 ) sa klient rozhodol pre banku s úrokovou sadzbou 0,4 %, ktorá si výslednú sadzbu podmieňuje iba otvorením bežného účtu.

Celková úspora klienta za obdobie fixácie by v porovnaní s pôvodnou hypotékou (súčet zostatku úveru po skončení novej fixácie a úspore na splátkach) v tomto prípade predstavovala sumu 4 133,40 €.

Tento klient sa však mohol rozhodnúť ponechať si aj pôvodnú výšku splátky, čím by skrátil čas splácania z 25 rokov na 20 rokov a 6 mesiacov. V tomto prípade je výhodnosť refinancovania očividná. S procesom prenosu hypotéky vám vie pomôcť fundovaný finančný sprostredkovateľ.

Následný krok je požiadať novú banku o schválenie úveru, dokladovanie potrebnej dokumentácie a po schválení úveru požiadať pôvodnú banku o súhlas s predčasným splatením úveru.

Aké sú náklady spojené s refinancovaním úveru?

- Znalecký posudok: 150 – 250 € (nový znalecký posudok si však nevyžaduje každá banka, v niektorých prípadoch je možnosť použiť pôvodný znalecký posudok alebo využiť interné ocenenie bánk)

- Kataster: 66 €

- Poplatok za poskytnutie: 0 €

- Pokuta za predčasné splatenie pôvodného úveru: 1 % zo zostatku úveru (niektoré banky v rámci refinančných kampaní tento poplatok refundujú klientovi po čerpaní nového úveru)

Na čo si dávať pozor pri prenose úveru do inej banky?

V prvom rade to musí byť reálna úspora, úrok nie je všetko a pozor si treba dať aj na celkovú RPMN (ročnú percentuálnu mieru nákladov), keďže niektoré banky na trhu podmieňujú najnižšiu sadzbu uzatvorením iných produktov (napr. životné poistenie).

- Disciplína splácania je dôležitý parameter pri refinancovaní, ktorý banky skúmajú pri prenose úverov, a preto si bankový dom skontroluje, či klient svoje záväzky splácal počas posledných mesiacov načas.

- COVID odklad je v poslednom čase veľmi diskutovaná téma, keďže banky skúmajú históriu splácania. Na trhu sú banky, ktoré vedia klientovi refinancovať úver už po 1. zaplatenej splátke, no na druhej strane sú tu banky, v ktorých bude možné refinancovať úver až po 14 mesiacoch splácania od ukončenia odkladu.

- Príjem v čase podania žiadosti je taktiež podstatný parameter. Výhodou je, že pri refinancovaní sa sleduje iba zdroj príjmu, nie jeho výška, čo môže vyhovovať najmä klientom, ktorým sa zmenila za posledné obdobie finančná situácia, a taktiež klientom SZČO.

Najčastejšie otázky pri refinancovaní od klientov

Oplatí sa vyplatiť úver predčasne? Nebude banka žiadať uhradiť nezaplatené úroky?

Pri úplnom predčasnom splatení hypotekárneho úveru vrátite banke nezaplatenú zostatkovú istinu úveru, čo znamená, že banka si nezaplatené úroky nebude žiadať. Jediný poplatok, na ktorý má banka nárok, je vo výške 1 % zo zostatku vyplateného úveru, avšak, ako sme už spomenuli vyššie, niektoré banky v rámci kampaní tento poplatok klientovi refundujú.

Mám už zaplatené úroky. Budem ich teraz splácať znovu?

Stanovený úrok platíte vždy z aktuálneho zostatku (istiny) úveru. Nikdy nesplácate len istinu. Aj posledná splátka úveru je zložená z úroku a istiny. Výhodou refinancovania je práve zníženie splátky úroku v pomere k splácaniu istiny. Presný pomer splátky úroku a istiny si viete pozrieť na výpise úverového účtu, prípadne vám finančný špecialista urobí presný prepočet.

Je behanie po bankách časovo náročné?

Práve v tomto sa ukáže výhoda kvalitného sprostredkovateľa, keďže celý tento proces zastreší on a klient musí ísť reálne do banky iba raz – podpísať úverovú zmluvu.

Mám viacero úverov. Dajú sa spojiť do jedného?

Áno, aj konsolidácia viacerých záväzkov je, samozrejme, možná. Dôležitým parametrom je však v tomto prípade hodnota nehnuteľnosti v pomere k výške refinancovaných úverov, ale na trhu existuje aj možnosť refinancovania do 100 % z hodnoty zabezpečenia.

Rada na záver

Správnym optimalizovaním úverov viete mesačne ušetriť stovky, v niektorých prípadoch až tisícky eur. Vhodnosť refinancovania alebo konsolidácie vám vie odborný finančný sprostredkovateľ fundovane vypočítať aj bez nutnosti návštevy bánk alebo osobného stretnutia, preto sa neváhajte opýtať odborníka.

Zdroj titulného obrázka: unsplash

Zdroj grafu: vlastné spracovanie

Zdroj tabuľky: vlastné spracovanie

Zdroje: NBS, ČSOB, Tatra banka, Prima banka, UniCredit, mBank, VÚB, Poštová banka

Finančnému sprostredkovaniu sa aktívne venujem už od roku 2013 v spoločnosti PROSIGHT Slovensko. Klientom pomáham vo všetkých oblastiach finančného trhu a tiež sa naplno venujem môjmu obchodnému tímu. Pri pomoci klientom využívam iba reálne čísla a fakty, čím sa usilujem zmeniť celkový pohľad na profesiu finančného sprostredkovateľa.

Napíšte mi správu