Čas Vianoc so sebou okrem mnohých príjemných chvíľ prináša aj „lákavé“ ponuky bánk na financovanie rôznych zámerov. V tomto období sú Slováci veľmi náchylní na využívanie spotrebiteľských úverov s cieľom, ktorý sa z krátkodobého hľadiska môže zdať skvelý, no neskôr ich môže dobehnúť. Reč je o úveroch na darčeky, no okrem toho sa často využívajú aj na kúpu dovoleniek či iných záležitostí, ktoré sa na prvý pohľad môžu javiť ako super nápad.

Nie je to tak dávno, keď všade bežala reklama jednej banky, že „požičať si a splácať je ľahšie ako sporiť“. V tomto prípade je extrémne dôležité rozlišovať dobrý a zlý dlh, respektíve úver.

Dobrý dlh prináša tvorbu aktív

Základnou definíciou dobrého dlhu je úver, ktorý so sebou prináša tvorbu aktív, ako je napríklad úver na investičnú nehnuteľnosť alebo na auto na podnikanie, ktorého používaním tvoríme tržby a podobne. V zjednodušenej verzii by to mal byť v súvislosti so spotrebiteľskými úvermi dlh, ktorého splácanie dáva zmysel počas celej splatnosti, nielen na začiatku. Ako príklad môžeme uviesť domáce spotrebiče, ktoré zabezpečujú chod domácnosti niekoľko rokov a neprinášajú radosť len v daný deň, keď ich kúpime, ale po celý čas ich splácania. Pri spotrebiteľských úveroch je to spravidla na 1 až 8 rokov. Opakom sú zas rôzne materiálne veci, ktoré možno až tak súrne nepotrebujeme, no riadime sa skôr emocionálnou stránkou či vplyvom okolia.

Dlh, ktorého splácanie dáva zmysel počas celej splatnosti, nielen na začiatku.

Ľudovo povedané, zakrývaj sa takou perinou, na ktorú máš. Samozrejme, sú situácie, keď nie je na výber a finančné možnosti nedovoľujú kúpiť danú vec bez úveru.

Vtedy však treba byť obozretný a držať sa základných pravidiel:

- Úplne na začiatku si starostlivo premyslime, či danú vec naozaj potrebujeme a či má zmysel ju niekoľko rokov splácať a zaplatiť nemalé úroky.

- Porovnajme si ponuky všetkých bánk. Nie vždy platí, že banka, v ktorej máme bežný účet, nám poskytne najlepšie podmienky.

- Vyhnime sa nebankovým spoločnostiam, ktoré sú niekoľkonásobne drahšie ako tie bankové.

- Pozorne si prečítajme zmluvné podmienky. Aj na prvý pohľad výhodná ponuka nemusí byť až taká výhodná.

- Majme na pamäti, že čím je dlhšia splatnosť, tým je väčšia preplatenosť úveru na úrokoch.

- Súbežne k splátkam si vytvárajme finančnú rezervu, aby sme boli schopní pokryť ostatné zámery bez potreby spotrebného úveru, respektíve na vklad mimoriadnej splátky.

- Rozlišujme reálnu nákladovosť úveru, tzv. RPMN (ročná percentuálna miera nákladov), a úrokovú sadzbu.

RPMN zahŕňa všetky náklady spojené s úverom (úrok, poplatky, poistenie…) - Nezabudnime na poistenie úveru, no rozlišujme jeho kvalitu a či ho vybavujeme v banke, alebo priamo v poisťovni, respektíve u finančného sprostredkovateľa.

- Nechajme si poradiť odborníkom.

- Pri možnosti znížiť si úrokovú sadzbu refinancovaním úveru sa informujme o podmienkach.

Na čo si dať pozor pri poistení úveru cez banku?

Poistenie úveru má v osobnom finančnom portfóliu jednoznačne svoje významné miesto. Slúži na to, aby nás podržalo v prípade výpadku príjmu, prioritne na dlhšie obdobie. Reč je hlavne o výpadku príjmu v dôsledku PN, počas invalidity alebo v prípade úmrtia niekoho z účastníkov úveru. Cieľom je zabezpečiť bezproblémový chod (z finančného hľadiska) rodiny a domácnosti, prípadne vyplatiť úver jednorazovo v prípade úmrtia.

Poistenie úveru je však možné dohodnúť dvoma spôsobmi, a to v banke pri vybavovaní samotného úveru alebo priamo v poisťovni, respektíve s pomocou finančného sprostredkovateľa. Je v tom zásadný rozdiel a treba byť obozretný.

Vybavenie poistenia úveru, respektíve schopnosti splácať úver cez banku, je väčšinou prezentované len ako výhoda. Pri jeho využití vo väčšine prípadov dostaneme lepšiu úrokovú sadzbu k danému úveru, máme to ako jednu splátku, nič nemusíme riešiť a podobne.

Aké sú nevýhody poistenia úveru?

- vyššia RPMN (poistenie predražuje úver)

- ak je priamo súčasťou úveru, nie je možné si ho väčšinou ponechať po skončení splácania úveru, respektíve ukončiť skôr, pretože je tam priama väzba – tzn., že ak sa na to pozeráme dlhodobo (a to je ten správny pohľad), potom si musíme uzatvoriť nové poistenie, čo so sebou prináša nové skúmanie zdravotného stavu, vyššie ceny, ba možno až nepoistiteľnosť kvôli zdravotnému stavu

- máme na výber len vopred určené balíčky poistenia, ktoré nie je možné flexibilne prispôsobiť našej životnej situácii

- skúmanie zdravotného stavu je menej kvalitné – platí automatické vylúčenie predchorobia, čiže nie je individuálne posudzovanie zdravotného stavu

- nie je možné takto poistiť viacero osôb (štandardne rodinu), čím prichádzame o zľavy

- dostaneme vždy len ponuku jednej poisťovne, s ktorou má daná banka uzatvorenú zmluvu

Z praktického a dlhodobého hľadiska je vždy lepšou voľbou urobiť si prieskum trhu priamo v poisťovniach a následne využiť uzatvorenie takejto zmluvy mimo banky.

Dostaneme tak:

- ponuky od viacerých poisťovní,

- možnosť kedykoľvek zmluvu zmeniť či ukončiť,

- možnosť nastaviť si komplexnejšie krytie na mieru,

- možnosť poistiť aj svoju rodinu, a mať tak jednu prehľadnú zmluvu,

- možnosť rôznych zliav,

- online prístup do vlastného profilu danej poisťovne, kde môžeme robiť množstvo úprav z pohodlia domova,

- v prípade využitia finančného sprostredkovateľa tiež servis na riešenie poistných udalostí či akýchkoľvek zmien a úkonov súvisiacich so zmluvou bez potreby míňať svoj čas a energiu.

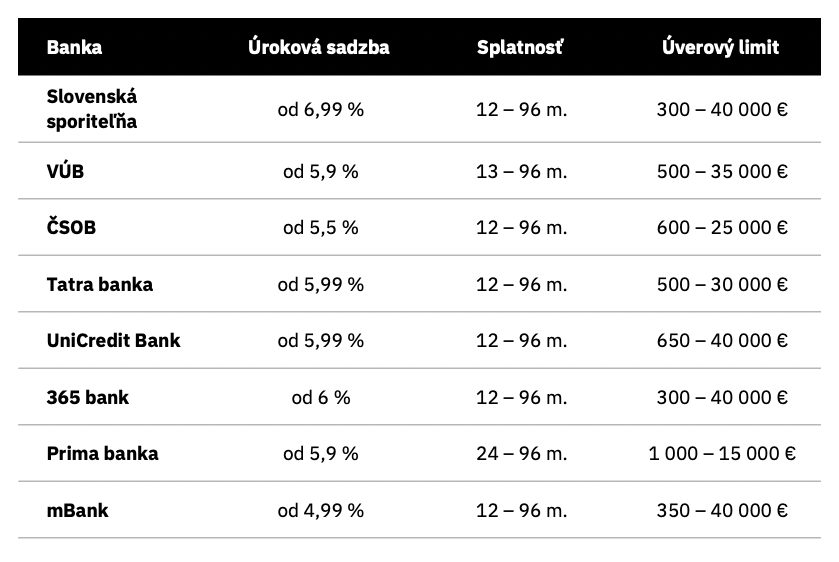

* Uvádzané údaje predstavujú základné hodnoty, ktoré sa môžu meniť počas kampaní bánk a pod.

* Výsledná úroková sadzba a celková nákladovosť úveru (RPMN) je posudzovaná individuálne a tiež podľa toho, či je súčasťou úveru poistenie úveru

Kampaňové ponuky jednotlivých bánk pri spotrebných úveroch majú často rôzne podmienky, na základe ktorých môže byť výsledná nákladovosť úveru výrazne odlišná od tej prvotne ponúkanej, respektíve prezentovanej. Preto je dôležité vždy sa informovať, či dané podmienky spĺňame a či platia aj v našom prípade.

Prax nám ukázala a stále ukazuje, že veľakrát sa k prvému úveru pridá ďalší a často sa to končí veľkou zadlženosťou klienta. Kľúčové je dôkladne prehodnotiť situáciu a zobrať na vedomie, že krátkodobé rozhodnutia majú často dlhodobé dôsledky.

Zdroj: unsplash, Slovenská sporiteľňa, Tatra banka, ČSOB, Prima banka, UniCredit bank, 365 bank, VÚB, mBank

Finančné sprostredkovanie vnímam ako skvelú možnosť poskytnúť klientom transparentný pohľad na ich osobné alebo firemné financie, čo im pomôže urobiť správne rozhodnutie predstavujúce dlhodobý prínos. Štúdiom financií som sa naučil, že kľúčové nie je podať informácie zložito, ale jasne a vecne, preto sa pri svojej práci vždy snažím vysvetľovať danú problematiku jednoducho a zrozumiteľne, aby klient poznal všetky stránky služby, ktorú sa rozhodne využívať, a aby si plne uvedomoval jej zmysel.

Napíšte mi správu