Posledné roky sme boli svedkami veľmi dynamicky sa meniacej situácie nielen v slovenskej ekonomike, ale aj celosvetovo. Sme nútení sa stále viac prispôsobovať a v mnohých prípadoch sa naučiť uťahovať si opasky.

Napriek všetkým negatívnym vplyvom u klientov stále vnímame akýsi návyk utrácať svoje peniaze na zbytočnosti. Ešte horšie je však to, že ich v mnohých prípadoch nakupujú na dlh, teda požičiavajú si peniaze z banky. Keďže ide o spotrebné tovary, tak tie sa dajú financovať len formou spotrebných úverov, čím sa stávajú ešte drahšími.

Možno je namieste položiť si otázku, či Slováci majú nedostatok peňazí alebo s nimi len nesprávne hospodária. Takmer denne sa s klientmi stretávam na tému bývania a vo väčšine prípadov nie je hlavným problémom nepostačujúci príjem na schválenie hypotéky, ale práve nedostatok úspor na dofinancovanie zvyšných 20 % z kúpnej ceny, ktoré nám banka vo väčšine prípadov nevie poskytnúť. To znamená, že namiesto toho, aby sme rozumne odkladali z každej výplaty určitú časť, tak nakupujeme veci, ktoré veľakrát nepotrebujeme.

Je veľmi dôležité uvedomiť si, že správne hospodárenie, využívanie finančných produktov, a teda budovanie osobného portfólia má svoj konkrétny zmysel.

Platia jednoduché rovnice:

- Ak platím spotrebné úvery za veci, ktoré nutne nepotrebujem = oberám sa o tvorbu finančnej rezervy

- Ak nemám vytvorenú finančnú rezervu = v prípade neočakávaného výdavku alebo výpadku príjmu nemám kam siahnuť

- Ak nemám kam siahnuť = beriem ďalšie spotrebné úvery

- Čím viac úverov = tým menej peňazí na sporenie na dôchodok alebo pre deti a rodinu

- Ak platím vysoké úvery = neostáva na kvalitné životné poistenie

- Ak nemám kvalitné životné poistenie = v prípade vážnych zdravotných problémov siaham na svoju rezervu, čím si znižujem úspory na dôchodok, a ak rezervu nemám, tak môžu vzniknúť vážne existenčné problémy

Keďže sa blížia sviatky, ktoré sú na takéto nákupy na dlh najväčším lákadlom, uveďme si príklad. Povedzme, že si na Vianoce doprajete a vezmete si spotrebný úver 5 000 € na darčeky, ale aj pre seba, napríklad na elektroniku, možno nejakú dovolenku a podobne. To je situácia, s ktorou sa bežne stretávame.

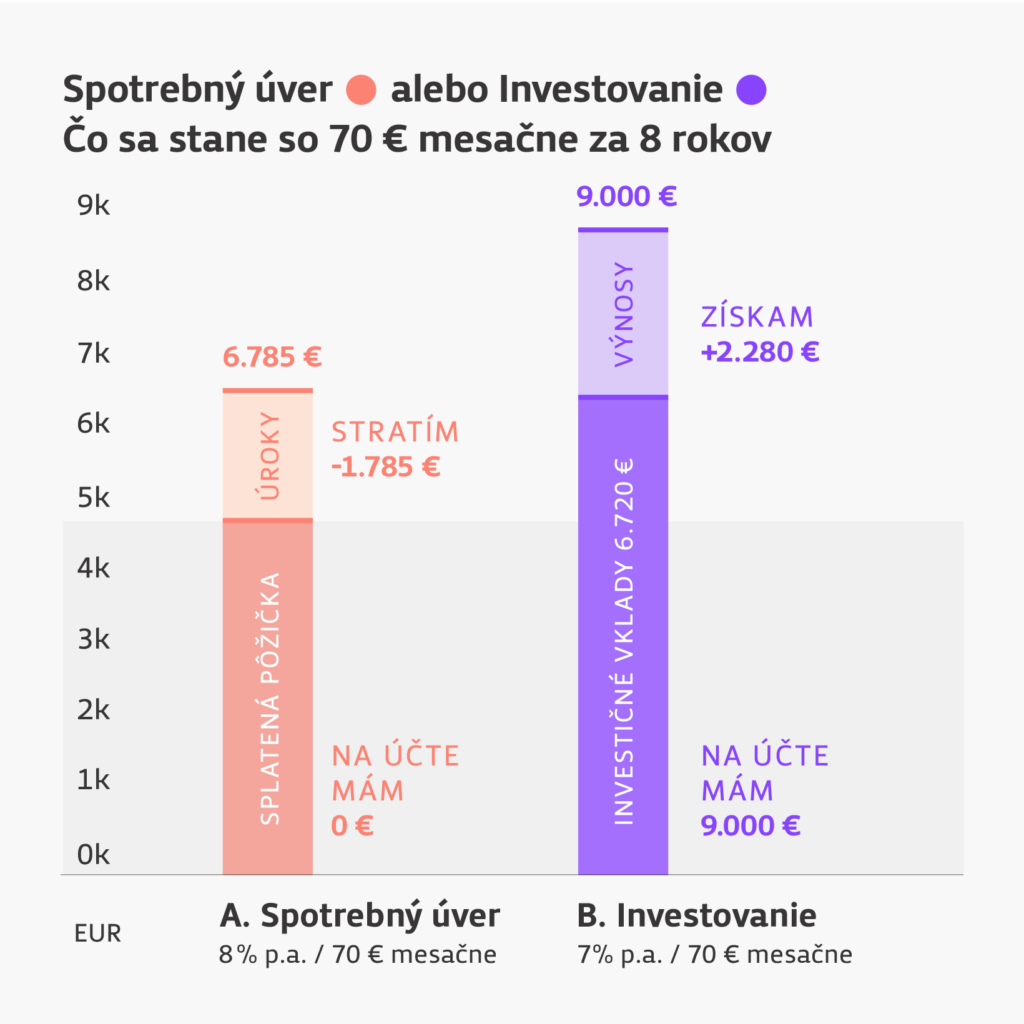

Spotrebný úver 5 000 € na 8 rokov pri úroku 8 % p. a. = mesačná splátka 70 €

- po 8 rokoch je zaplatená suma 6 785 €, z toho 1 785 € na úrokoch

alebo

rovnakých 70 € mesačne investovaných na 8 rokov, pri priemernom úroku 7 % p. a.

- po 8 rokoch je nasporená suma cca 9 000 €, z toho 2 280 € je výnos

Ak by ste túto nasporenú sumu nechali ďalej pracovať aj bez nových vkladov ďalších:

- 5 rokov, tak by ste mali 12 600 €,

- 10 rokov, tak by ste mali 17 700 €.

Ak by ste v pravidelnom sporení pokračovali s rovnakým mesačným vkladom ďalších:

- 5 rokov, tak by ste mali 17 800 €,

- 10 rokov, tak by ste mali 30 300 €.

To znamená, že požičaných 5 000 € dokáže klienta pripraviť počas 8 rokov, ktoré ich spláca, minimálne o cca 9 000 €, ktoré mohol mať radšej vo forme zúročených úspor.

Samozrejme, že každý má inú finančnú situáciu, preto je vhodné poradiť sa s odborníkom a nájsť najlepšie možné riešenie. Myslite však na to, že každé euro zaplatené na splátku úveru sa môže radšej niekoľkokrát znásobiť a vytvoriť finančnú rezervu.

Podľa psychologičky Simony Hanovej sa často nadmerne zadlžujeme pod vplyvom reklamy a spoločenského tlaku, keď sa množstvom darčekov pod stromčekom snažíme vytvoriť ideálne Vianoce. „Tie majú byť však najmä o pokoji a vnútornej pohode,“ hovorí psychologička. „Neschopnosťou splácať svoje záväzky po sviatkoch si navyše dokážeme privodiť pocity frustrácie, zlyhania či depresívneho prežívania,“ dodáva.

Rozumne investovať sa dá rôznymi spôsobmi, pričom kľúčové je určiť si, čo je cieľom investície, a podľa toho zvoliť investičný horizont a vhodný investičný nástroj.

Ideálnym riešením je v tomto prípade nedávať všetko do „jedného košíka“, ale diverzifikovať. S týmto cieľom je v dlhodobom horizonte (napríklad na dôchodok) vhodným riešením využiť indexové ETF fondy, ktoré kopírujú rôzne svetové indexy. Tie obsahujú desiatky až stovky celosvetových spoločností, ktorých produkty a služby dennodenne využíva každý z nás.

V kratšom horizonte sú veľmi obľúbené napríklad realitné fondy, ktoré ponúkajú zaujímavý pomer výnos/riziko. Tie sa často využívajú ako strednodobá rezerva, ktorá slúži na pokrytie neočakávaných výdavkov.

Aby sa však každý sporiaci účet využil naozaj na svoj účel, je taktiež dôležité mať správne nastavené životné poistenie, ktoré nás chráni v prípade výpadku príjmu v dôsledku vážnych zdravotných komplikácií. Pri nedostatočnom poistení vtedy často ľudia siahajú na svoje úspory, čím sa naruší ich pôvodný zámer.

V konečnom dôsledku je to celé len o uvedomení si priorít a dodržaní disciplíny v rámci rodinného rozpočtu. Naším cieľom je klientom pomôcť s budovaním majetku, preto sa na nás neváhajte obrátiť.

Zdroj: Unsplash

Finančné sprostredkovanie vnímam ako skvelú možnosť poskytnúť klientom transparentný pohľad na ich osobné alebo firemné financie, čo im pomôže urobiť správne rozhodnutie predstavujúce dlhodobý prínos. Štúdiom financií som sa naučil, že kľúčové nie je podať informácie zložito, ale jasne a vecne, preto sa pri svojej práci vždy snažím vysvetľovať danú problematiku jednoducho a zrozumiteľne, aby klient poznal všetky stránky služby, ktorú sa rozhodne využívať, a aby si plne uvedomoval jej zmysel.

Napíšte mi správu