Mám prvé stabilné zamestnanie. Ako by som mal pracovať so svojimi financiami ? Časť 2 – Budovanie majetku

V predchádzajúcom článku sme si vysvetlili, prečo je dobré najprv ochrániť príjem, rodinu a existujúci majetok. V tomto článku si povieme viac o budovaní a zveľaďovaní majetku.

Koľko si mám odkladať na vlastné bývanie?

Jedna z prvých vecí, ktorá mladých pracujúcich ľudí zaujíma, je kúpa vlastného bývania. Klienti mi kladú túto otázku neustále. Samozrejme, je to veľmi individuálne. Niekto chce bývať v centre hlavného mesta a niekto v malom domčeku na vidieku. Rozdiel v potrebnom objeme vlastných zdrojov je teda veľký.

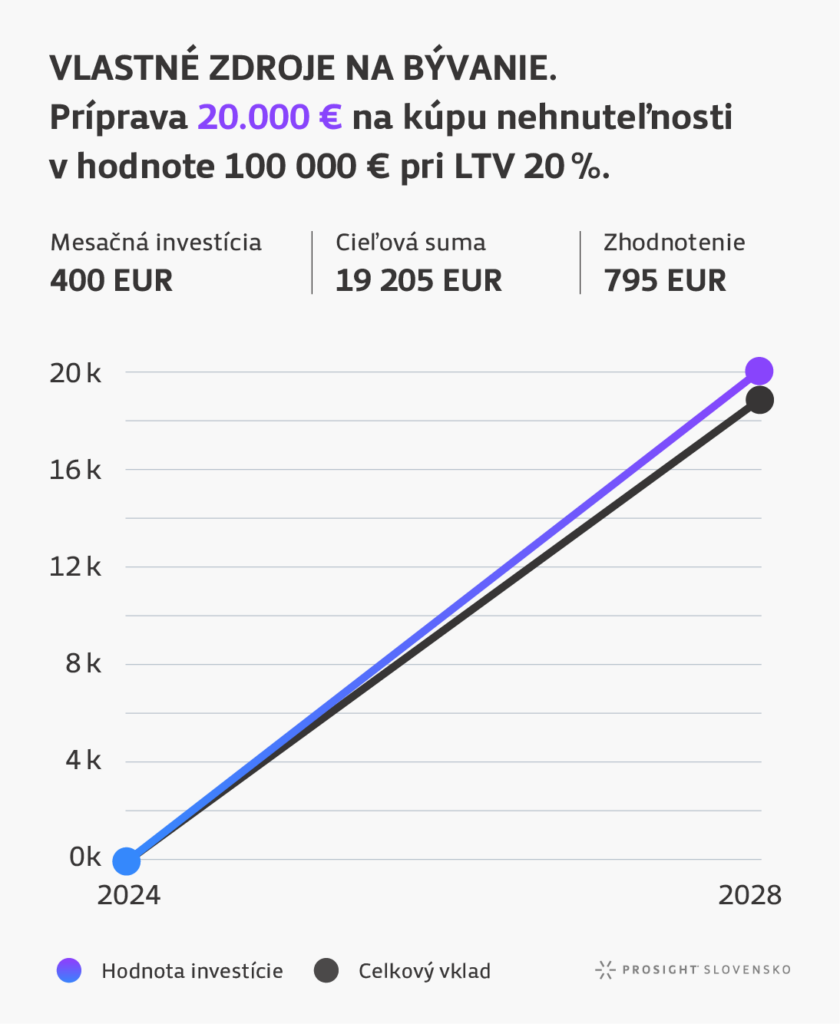

Nasporených by ste mali mať 10 až 20 % z hodnoty nehnuteľnosti. Svojim klientom to odporúčam robiť tak, aby každý mesiac odložili čo najviac, ako sa im dá. Uskromnite sa a využite to, že ešte nemáte záväzky. Nemíňajte peniaze na zbytočne drahé oblečenie, elektroniku, dovolenky alebo reštaurácie. Pretože ak si každý mesiac odložíte pár eur, tak si na vlastné bývanie nenasporíte nikdy. Keď s klientmi rozoberám do detailov ich rozpočet, často zistíme, že si dokážu mesačne usporiť 200 až 500 €. Ak tieto peniaze ešte dobre zainvestujete do konzervatívnych alebo vyvážených fondov, tak si po niekoľkých rokoch viete spolu s výnosom nasporiť slušnú sumu na financovanie bývania.

V ktorej banke mám riešiť hypotéku?

Obdobu tejto otázky dostávam tiež často: „V ktorej banke je najlepšie zobrať hypotéku? Kde dostanem najnižší úrok? Banka, v ktorej mám účet, je asi najlepšia voľba, keďže ma poznajú ako klienta roky, nie?“

Kým vôbec začnete hľadať nehnuteľnosť, ako prvé si vypočítajte vaše limity na hypotéku. V praxi sa často stretávam s tým, že klienti by si chceli kúpiť napríklad nehnuteľnosť za 150 000 €, no pritom im banka vzhľadom na ich príjem poskytne hypotéku maximálne 80 000 €. O tom, ako banky počítajú limit na výšku hypotéky, sme písali v tomto článku.

Následne vyberte takú banku, ktorá vám dá najvýhodnejšie podmienky vzhľadom na vaše potreby. Inými slovami, úrok nie je všetko. Vysvetlím na príklade:

Chcete kúpiť byt v hodnote 100 000 € a máte nasporených 10 000 €. Banka A vám ponúkne úrok 4 %, ale požičia vám iba 70 % z hodnoty nehnuteľnosti (t. j. 70 000 €). Banka B vám ponúkne úrok 5 %, ale požičia vám 90 % z hodnoty nehnuteľnosti (t. j. 90 000 €). Je síce super, že vám Banka A ponúkla o 1 % nižší úrok, ale nie je vám to nič platné, ak vám bude chýbať 20 000 € na kúpu nehnuteľnosti, ktoré nemáte, a museli by ste si ich požičať, napríklad formou spotrebného úveru.

O podobných skúsenostiach by som vedel písať veľa. Samostatnou skupinou sú napríklad živnostníci a podnikatelia, ktorým každá banka počíta príjem podľa inej metodiky. Kým v jednej banke vyrátajú mesačný príjem napríklad 2 000 €, v inej banke to môže byť len 500 €. Preto si pred podpisom rezervačnej zmluvy na kúpu nehnuteľnosti dobre preverte svoje možnosti. Taktiež nie je pravda, že vám vaša banka, v ktorej máte účet a kde ste roky klientom, dá tie najvýhodnejšie podmienky. V praxi je však často opak pravdou. Odporúčam sa pri hypotéke poradiť s odborníkom. Je to záväzok spravidla na 30 rokov.

Myslite na dôchodok už teraz

Situácia týkajúca sa starobných dôchodkov je na Slovensku alarmujúca. Ak nechcete na dôchodku výrazne znížiť svoj životný štandard a prepadnúť sa do chudoby, tak sa musíte začať pripravovať čo najskôr.

Ak máte do 40 rokov, uzatvorte si starobné dôchodkové sporenie, inak známe ako 2. pilier. Druhý pilier je skvelý produkt, ktorý vás nestojí z vašej čistej mzdy vôbec nič, pretože doň plynú príspevky z odvodov, ktoré tak či onak váš zamestnávateľ odvádza do sociálnej poisťovne. Momentálne tento odvod predstavuje 4 % z vašej hrubej mzdy. Peniaze sa ďalej investujú v podielových fondoch, takže si do dôchodku viete naakumulovať slušný majetok. Zvoľte si indexové fondy, ktoré z dlhodobého hľadiska zarábajú najviac.

Využite možnosť, ak zamestnávateľ prispieva do doplnkového dôchodkového sporenia (3. pilier). Sú to peniaze od zamestnávateľa, ktoré by ste inak nevideli a môžu vám zvýšiť váš budúci dôchodok. Peniaze v 3. pilieri sa podobne ako v druhom investujú, takže sa vám do dôchodku príspevky zhodnotia.

Určite sa nespoliehajte len na to, že máte 2. a 3. pilier. Správne nastavené dôchodkové piliere vám spolu s dôchodkom od štátu zabezpečia len približne 50 až 60 % náhradu súčasného príjmu. Nehovoriac o častých zásahoch štátu do dôchodkového systému, ktoré môžu výrazne ovplyvniť vaše úspory v pilieroch, ako sa to stalo v minulosti, keď ľudia prišli o časť peňazí kvôli vládnym zásahom.

Je preto dôležité, aby ste sa začali na dôchodok pripravovať aj sami. Čím skôr začnete, tým si z menšej sumy dokážete nasporiť slušný majetok.

Na grafe vyššie môžete vidieť, aký rozdiel v nasporenej sume dosiahnete len tým, že začnete na dôchodok investovať čo najskôr. Chápem, že mladý človek má pred sebou finančné výzvy, ako je založenie rodiny, prvé vlastné bývanie alebo deti. Zistil som, že ešte dôležitejšie ako výška mesačnej platby je to, aby ste vôbec začali investovať. Začnite aspoň nižšou sumou. Ak vám finančné možnosti dovoľujú len 20 €, 30 € alebo 50 € mesačne, neváhajte. Do budúcna si viete vklad kedykoľvek navýšiť. Najdôležitejšie je, aby ste čo najskôr začali a vytvorili si návyk. Tu, opačne ako pri rezerve, využite dynamické fondy, ideálne akciové indexové ETF, ktoré vám z dlhodobého hľadiska zarobia najviac.

Záver

Čím skôr začnete zodpovedne pracovať so svojimi zarobenými peniazmi, tým viac to do budúcna oceníte a vyhnete sa prípadným problémom. Základom je ochrániť seba a existujúci majetok a následne budovať majetok.

Pre lepšiu orientáciu v jednotlivých segmentoch osobných financií, ktoré sme rozoberali v článku, sa poraďte s odborníkom, napríklad aj so mnou. Veľmi rád a ochotne vám s vašimi financiami pomôžem.

Zdroj: Unsplash

Ako licencovaný finančný sprostredkovateľ pôsobím od roku 2017. Oslovila ma myšlienka spoločnosti PROSIGHT Slovensko – robiť financie čestne, pravdivo, starostlivo a prinášať na trh najvyššiu kvalitu služby. Týchto hodnôt sa pri práci s klientmi držím a chcem, aby mali zážitok zo služby finančného sprostredkovania. Na prvom mieste sú u mňa potreby klienta a priateľský prístup.

Napíšte mi správu